本の内容

株は価格が上昇中に買うべきで、下落中に買うべきではない。

株を買うならその年の高値近辺で買うべき。

小さな損失のうちに素早く株を損切ることを常に心がけるべき。

収益増加率、株価、出来高の動きなどすでに証明されている重要な要因に目を向ける。

アナリストによる提言に影響されたりしてはならない。

チャートの読解に精通しなければならない。

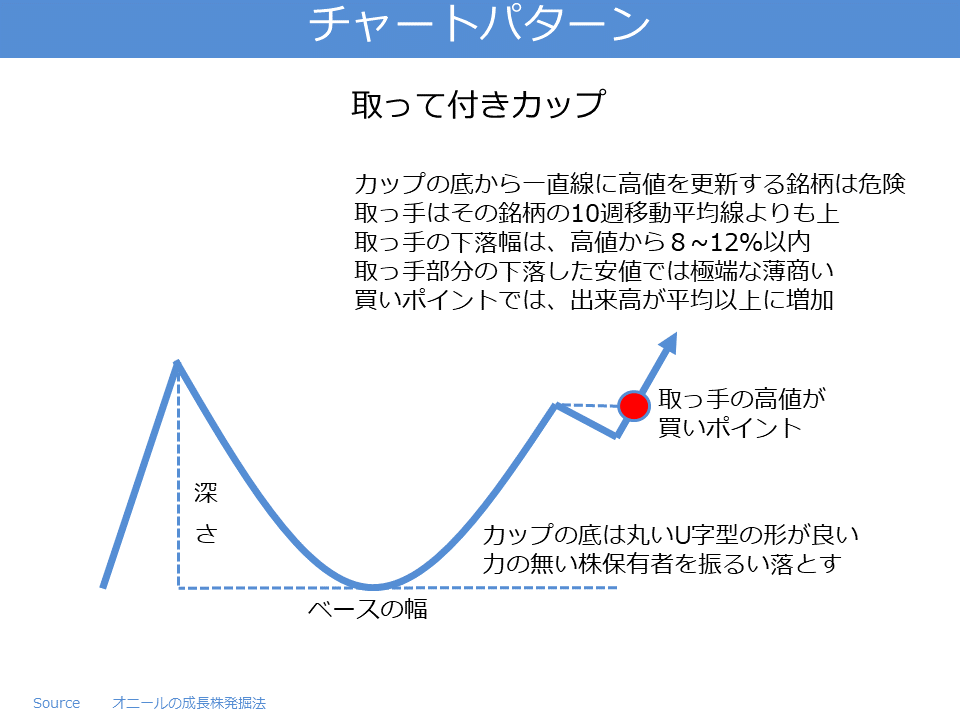

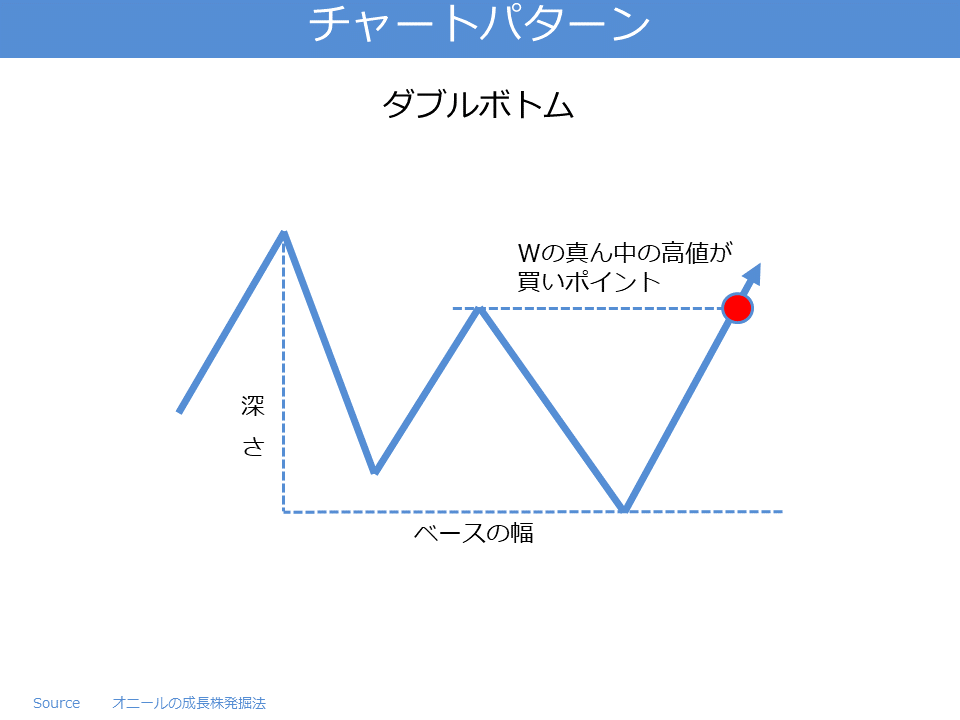

チャートパターン

ベース

初期の株価上昇後に形成される株価調整と揉み合いの期間

ベースを分析するには、価格と出来高の動きが正常か異常かを診断する技術を身に付ける必要がある。

どのようなパターンでも、強いパターンには必ず、ベースパターンが形成される前に、明確でしっかりした株価の上昇トレンドがあるものだ。

取って付きカップ

カップを横から見たような形をしていて、7週間から65週間かけて形成される。

歴史は本当に繰り返される。

過去のパターンを多く知識として蓄え、それを認識する技術を磨けば、将来の株式市場でより大きな利益をえることができるはずだ。

自己判断で投資をして、自らの力で成功するために、研究を怠ってはならないのだ。

だからこそ多くの知識を吸収してほしい。

努力するだけの価値は十分にある。

下落トレンドのあとに株価が上昇をするとき高値付近で強い抵抗を受ける。

以前にその株価付近で買った投資家がいることを示している。

このような投資家は、自分が買った水準まで株価が回復したところで売ろうと待ち構えている。

そのため、株価は上昇しにくくなる。

CAN-SLIM

C(当期四半期のEPSと売上)

アメリカの長い株式市場の歴史を紐解くと、株価の急成長には必ず劇的なEPS増加が伴っているのだ。

EPSは何はさておき最も重要である。

「当期四半期のEPSは前年同期比でどれほど伸びたか?」

18%~20%くらいの上昇しかしていない銘柄は買いを控えた方がよい。

最低、25%や30%を設定。

さらに、過去2四半期続けて、大幅にEPSが増加している銘柄を必ず選ぶのだ。

売上と収益の両方が過去3四半期で急速に伸びだした銘柄は、特に注目に値する。

A(年間EPSの増加)

年間EPSが過去3年連続で増加しているものを探すのだ。

2年目のEPSが下がっている銘柄は、選択肢から外したい。

過去50年間で急成長を遂げたほぼ全銘柄が、最低でも17%のROEを示していた。

N(新興企業、新製品、新経営陣、新高値)

われわれの大化け銘柄に関する研究は、昔から言われる「安値で買い、高値で売る」の手法が完全に誤った投資法であることを実証している。

出来高の増加を伴って新高値に近付いたり実際に新高値を付けた銘柄を買うのだ。

S(株式の需要と供給)

過度の株式分割は供給量が一気に増えるため、値動きの重い「大資本」の企業状態を本来よりも早く招く結果になりかねない。

逆に売り手を増やしてしまう危険もある。

公開市場で長期間かけて継続的に自社株を買っている企業というのは見込みのある企業である。

企業の純利益は、減った株式数で分け合うことになるので、EPSが増加する。

負債の比率が低いほど安全で優良な企業である。

金利が高くなったり深刻な不景気が訪れると、負債率が高い企業はEPSに大きな打撃を受ける。

L(主導銘柄)

業界内で2~3銘柄を狙う。

上位銘柄とは、最高の四半期EPS増加率および年間EPSの増加を示し、ROEも最大で利益率や売上増加率もずば抜けていて、株価の動きも活発な企業のことである。

レラティブストレングス指数

ある特定の銘柄の値動きを市場の残りの銘柄の値動きと過去52週間にわたり比較するもの。

そして、その評価として各銘柄に1~99の数値が割り当てられる。

例えば、指数が99の場合は、その銘柄の動きは市場全体の99%の企業を上回ったことを意味している。

レラティブストレングス指数が80以上の企業だけを買うようにするのも一つの手である。

強気相場、つまり上昇トレンドで起こる一時的な調整の場合には、最も下落率が少なかった成長株が最高の選択であると考えてよい。

反対に、最も下落率が大きかったものが最悪の選択になる。

市場全体の下落が最終局面を迎えた後に、最初に新高値を付けるまでに回復した銘柄が正真正銘の先導株である。

下落中の株を買うのは危険な行為である。

さらに7~8%下落したところで損切りをすることを私は勧めているのだ。

I(機関投資家による保有)

株価を押し上げるには大きな需要(買い)が必要だ。

最も重要な点が、直近四半期で株主数が著しく増加しているか、に注目することだ。

機関投資家の何社が保有しているかよりも、だれが、つまり優秀な機関投資家が保有しているか、あるいは最近買ったのかを知る方が重要である。

機関投資家による株式の保有が増えすぎるのも問題である。

マーケットが弱気に転じた場合に、大規模な売りが起こる可能性があるという危険性を伴う。

M(株式市場の方向)

マーケットの方向性を知るだけでは十分とは言えない。

強気相場なら、それが初期段階なのか終盤なのかを知る必要がある。

マーケットについて何か学びたければ、主要な株式指数を毎日のように深く観察してそこから学ばなければならない。

S&P500、ナスダック総合指数、ダウ工業株30種平均、NYS総合株価指数

株式市場という名の戦場では、俊敏な決断ができるか否かが投資家の生命を左右するのだ!

指値注文はお勧めしない。

必要な時に素早く対象銘柄を手に入れたり手放したりできる成り行き注文を使うのだ。

マーケットの天井を見極める方法

上昇トレンドをしていたある日突然、マーケット全体の出来高が前日よりも増加したのに株価指数は失速して動かない(前日の上昇に比べて衰えた)という現象が起こる。

私はこれを、「株価の上昇を伴わない出来高の増加」と呼んでいる。

その日の平均株価が下げて引ける必要はないが、ほとんどの場合では下げて引ける。

機関投資家による株式の大量売り、つまり「売り抜け」の状態を明確に示すものである。

マーケットの底を見極める方法

高値への試しは、主要な平均株価が下落のあとに上昇して引けると始まる。

試しの上昇が始まって4日目以降は、前日より出来高を大幅に増やして上昇し続けるかどうかを観察する。

これが起これば、その上昇が本物になる可能性が一層高くなる。

マーケットの動向をきちんと観察できるトレーダーは、重要なマーケットの転換期に入ると、市場の平均株価と出来高の推移を1時間ごとに調べて、それを前日の同時間の出来高と比べるという作業を行うものだ。

過去の安値を株価が下に抜けてからすでに数日たったのに出来高はわずかにしか増えていなかったら、出来高が激減する、あるいは平均株価が下げ止まって出来高が1~2日上昇する、といった日が発生するかを見定める。

「振るい落とし」の可能性がある。

弱い株主をマーケットから追い出したあとに株価が再び上昇に転じる準備を進めていることを意味する。

損切り

「投機家の下す判断が半分正しいとすれば、彼の打率はなかなかのものだ。間違いを犯した時に素早く損切りするだけの分別さえあれば、10回のうち3、4回しか正しい判断を下せなくても、大金を儲けることができるはずである」(バーナード・バルーク ウォール街での有名な相場師、米国大統領顧問)

株式市場で大きく勝つための1番の秘訣は、毎回正しい判断を下すことではない。

間違った判断を下したときにできるだけ損失を抑えることなのだ。

私自身は、利益確定と損切りの比率を3対1くらいにしておくのが理想だと考えている。

損切りを7~8%でするならば、利食いは20~30%上昇したところでする。

このような利益を3回出せれば、全体で100%以上の利益も可能だ。

チャートを使って正しいベースから抜け出たばかりの銘柄をタイミングよく買えば、そこから株価が8%下落することはほとんどない。

もし8%下落したら、銘柄選択を間違ったか、市場全体の下落の始まりを示していると考えられる。

学ぶべき教訓は、市場に逆らってはならないということだ。

どんな銘柄よりも、あなた自身の健康と心の安らぎのほうがずっと重要である。

大きな損失を出して打撃を受ける前に損切りをするべき重要な理由がもう一つある。

それは今後の決断力と勇気を失わないためである。

利食い

株を売る最良の時期とは、株価が上昇して、これからも上昇し続けるとだれもが疑わないときなのである。

「けっして底では買わず、早めに売ってしまうことだ」(ネーサン・ロスチャイルド)

ジェシー・リバモアのピラミッディング

ピラミッディングとは、最初に株を買った時点から株価が上昇したら、さらに株を買い足す手法。

保有株の平均の買値が少しずつ上昇する。

順調に上昇している銘柄に少しずつ量を減らしながら増し玉をするのが基本。

市場分析の結果、大化けする銘柄は適切なベースをブレイクアウトしたあと、20~25%上昇する傾向にある。

20%上昇したら売る。

ピボットポイントでちょうど買い、そこから5%上昇したらそれ以上はポジションの増し玉をしない。

1~3週間という短期間で20%も躍進するほどの強い銘柄の場合、最低8週間は持ち続ける。

もちろん、買値から8%下がったら、損切りする。

自分の選択銘柄が正しかったと分かったら、常に増し玉をするべきだ。

最初の買値から株価が2~2.5%上昇したら自動的に最初の増し玉を行っていた。

自分の過ちをすべて研究し、そこから学び、同じ間違いを繰り返さないように新たなルールを作っていく意志さえあれば、賢い投資ができるのである。

覚悟を決め、簡単にあきらめず、努力をして準備を怠らなければ、投資は人生で最高のチャンスを与えてくれる。

強気相場の天井を示すいろいろなサイン

- 多くの主導株は、爆発的な上昇を伴って天井を打つ。

- 株価が何カ月も上昇した後に、上昇を始めた日から最大の上昇をして引けたら、注意が必要

- 上昇を始めた日から出来高が最大になる日が天井となることがある

- 上に窓を空けて寄り付いたら、天井が近い

- 株価の上昇が急になり、週足チャートで急速な株価の上昇が2~3週間見られる

- 長期の上昇の後、大商いなのに株価が上昇しない場合、売り抜けを示している

- 上方のチャネルラインを抜けたら、売りのライン

- 長期の上昇トレンドラインのブレイク

株で大きな利益を得るには、時間と忍耐強さ、そしてルールの順守が欠かせない。

最高の結果とは、集中化を行ってよく熟知した少数のカゴに卵を入れて、それを注意深く見守ることで達成される。

勝つ投資家の目標とは、小さな利益を出す株を十数銘柄保有することではなく、大きな利益を出す株を1、2銘柄保有することである。

少額の損失を多くの銘柄で出して、多くの利益を少数の銘柄で出す。

投資家の98%が犯す圧倒的に多い過ちは、株の売買をどこで間違えたか、そして大きな成功を収めるためにしてはならないことや、逆にこれから始めなければならないことは何か、ということを学ぶ時間を十分持っていないことである。

買い物リストの準備

チャート集を毎週見て、テクニカルおよびファンダメンタルの両面で選択基準を満たす銘柄を書き出し、買値を書き留めておく。

また、そうして出来上がった有望な銘柄の一覧表に、1日の平均出来高を書き、出来高が一気に上昇したらすぐに確認できるように準備しておく。

面白かったポイント

オニールの投資手法は、自分のスタイルとも合っていて好きな手法の一つです。

そして、この本は読みやすい表現なので投資家にとって大切なことを学ぶことができます。

研究に基づく、いろいろな投資システムの素材が手に入ったので、興奮しました。

チャートの見方の章は、多くの発見がありました。

今までの自分はなんとなくチャート分析をしているつもりだったということが認識できました。

投資家としてかなり頭が良くなったと思います。

売買で主にチャートを使われている方は、読み込んだ方がいいです。

損切りの章は、損切りの重要さを分かりやすい表現で説明しているので、理解が深まる良い章です。

損切りは頭では分かっても感情では難しいものなので、損切りするたびに読み直したいですね。

「いつ売って利益を確定するか」の章も素晴らしく、多くの付箋が必要な章です。

損切りについて書かれている本は多いですが、いつ売るかということをルール化している本は意外と少ないのでは?

これは、何度も読み返して体得せねばなりません。

「投資家に共通する21の誤り」も何度も読んで叩き込む必要がある章です。

その中の一つに、素早く金儲けする方法を求めて、オプションや先物に投資しずぎている、というのは耳が痛いです。

小さな利益のために大きなリスクを取っているだけであるというのは、まさにその通りです。

この一文を読んで、オニールの手法を始めたいと決意しました。

まずは、日本株に適合するか検証です。

満足感を五段階評価

☆☆☆☆☆

目次

第1部 勝つシステム―CAN‐SLIM

銘柄選択の極意

プロのチャート読解術を身につけ、銘柄選択と売買タイミングを改善する

C(Current Quarterly Earnings=当期四半期のEPSと売り上げ)

A(Annual Farnings Increases=年間EPSの増加)―大きく成長している銘柄を探す

N(Newer Companies,New Products,New Management,New Highs Off Properly Formed Bases=新興企業、新製品、新経営陣、正しいベースを抜けて新高値)

S(Supply and Demand=株式の需要と供給)―重要なポイントで株式の需要が高いこと

L(Leader or Laggard=主導銘柄か、停滞銘柄か)―あなたの株は?

I(Institutional Sponsorship=機関投資家による保有)

M(Market Direction=株式市場の方向)―見極め方

第2部 最初から賢くあれ

絶対に売って損切りをしなければならないとき

いつ売って利益を確定するか

資金管理―分散投資、長期投資、信用取引、空売り、オプション取引、新規株式公開、節税目的の投資、ナスダック銘柄、外国銘柄、債券、そのほかの資産について

投資家に共通する二一の誤り

第3部 投資のプロになる

素晴らしい大化け銘柄の事例

最高の業界、業種、川下業種を選ぶ

マーケットを観察してニュースに素早く反応する

投資信託で百万長者になる方法

年金と機関投資家のポートフォリオ管理を改善する

覚えるべきルールと指針