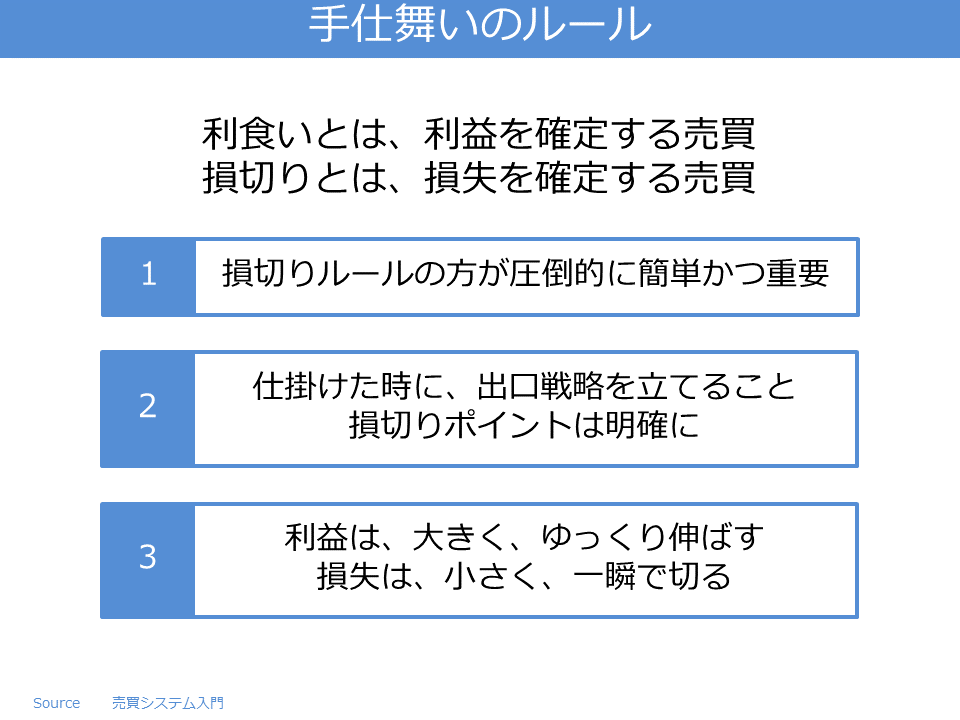

手仕舞いとは、保有しているポジションを決済することです。

手仕舞いには、2種類あります。

利食い・・・利益を確定する決済

損切り・・・損失を確定する決済

手仕舞いルールのポイント

手仕舞いルールの役割は、仕掛けた時に出口戦略を決めることです。

損切りポイントは、明確に決めること。

利食いポイントは、ある程度の目標でいいです。

損は小さく、一瞬で切る。

利益は大きく、ゆっくり伸ばす。

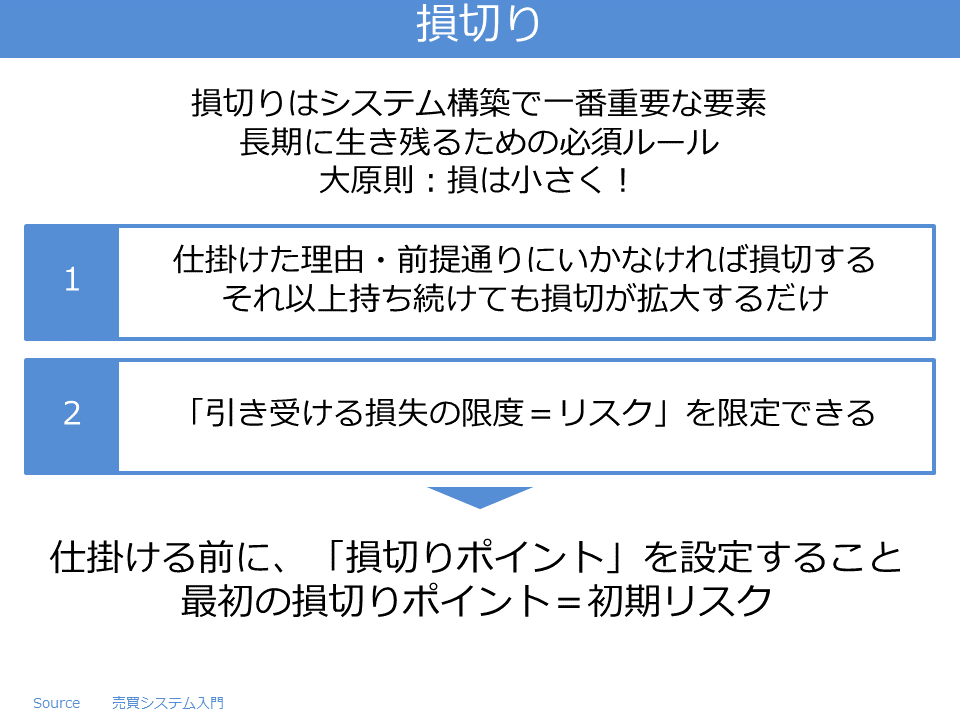

一番大事な損切りルール

損切りとは「どのような時に、どのタイミングで、手を引き資金を守るのか」を決めるルールです。

損切りルールは、買う前に許容損失を決めて、そのポイントになったらどんな理由があっても決済すること。

トレードシステム構築において損切りは一番大切な設計要素で、長期に生き残るための必須ルールです。

大原則の「損は小さく」をやっていくために必須な手段です。

損切りをしなければならない理由

1.仕掛けた理由・前提どおりにうまくいかなかった場合に損切りする!

それ以上持ち続けても損が拡大するだけ!死に金になる

損失のあるポジションを持ち続けていると、常に相場が気になります。

ここまで下がったんだからもうすぐ戻すはずだ、などと自己都合の解釈をするようになります。

しかし、たいていは予想外の急変で損失が拡大することになります。

そうなると、損切りして損失を確定したくないし、為替チャートも見たくなくなります。

2.損切りによって、「引き受ける損失の限度=リスク」を設定できる

最初の損切りポイント = 初期リスク

損切りポイントは仕掛ける前に明確に決めておかなければならない。

損切りをルール通りに実行することによって、「投資での損失・リスク」を限定できる。

損切りのルールは、思いつきや何の根拠もないルールでは勝てるルールにはなりません。

仕掛ける前に、明確に「損切りポイント」を設定すること。

勝てる損切りのルールは仕掛ける前から、決済するレートを決めておく。

事前にリスクが明確になり、心の準備もできるようになります。これは損切りルールの大前提です。

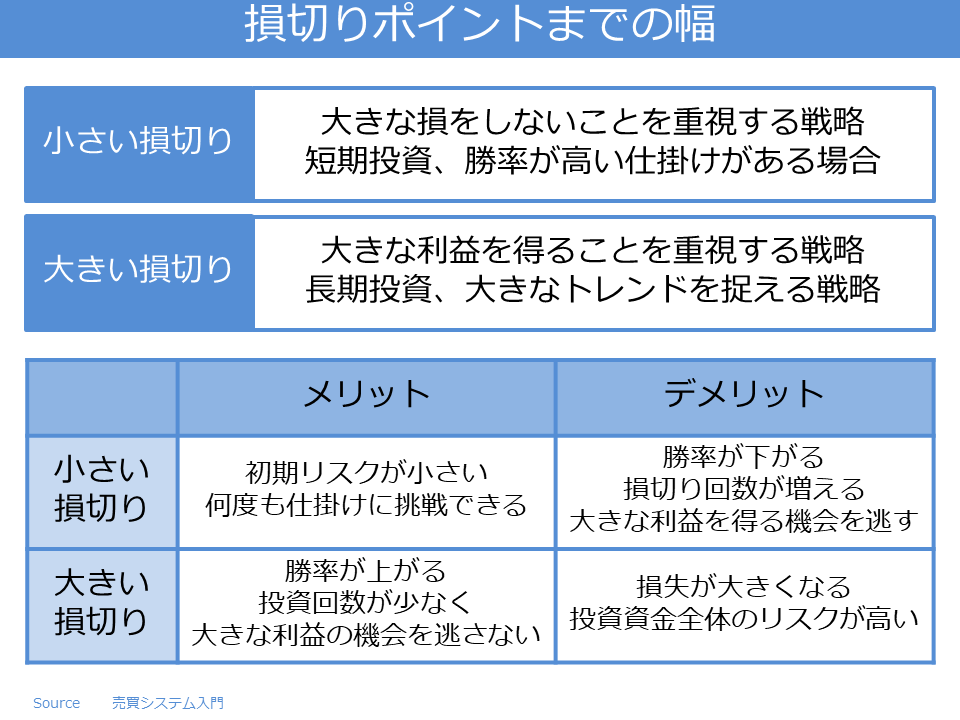

損切りポイントまでの幅

損切りのルールを決めるときに一番悩むのが、損切りポイントまでの幅です。

大きい場合、小さい場合それぞれに有利、不利があるので、まとめてみました。

小さい損切り

小さな損切りは、大きな損をしない。

「日常的な価格レンジ」の考慮よりも、「大きな損をしないこと」を重視する戦略

「短期投資」「勝率の高い仕掛けがある場合」

短期トレードのように勝率の高い仕掛けで小さい儲けを積み重ねるようなスタイルの場合は、損切りポイントまでの幅は小さいほうがいいでしょう。

小さいの損切りのメリットは、リスクを抑えられることです。

損失が小さいので、仕掛けがうまくいくまで何度でも挑戦できます。

大きなサイズときつめの損切りポイントが短期トレードで勝つためのトレードルールです。

小さな損切りのデメリットは、損切りに引っかかりやすく勝率が下がってしまうことです。

仕掛けた直後の変動で損切りに引っかかり、その後想定していたシナリオ通りにトレンドに動くことがあるなど、大きな利益のチャンスを逃しやすくなる。

売買回数が増えるため、気が休まらないし、売買コストも増大します。

大きい損切り

大きい損切りは、大きな利益を重視します。

「大きい損失をしないこと」よりも、「大きな利益を得ること」を重視する損切り戦略

「損の大小」の考慮よりも、「日常的な価格レンジの外で損切りすること!」を重視する戦略

「長期投資」「大きなトレンドを捉える戦略」「ある程度の勝率が欲しい場合」

「一度に大きな損」を経験することになるので、それに感情面、心理面で耐えられるか?

長期トレードのように大きなトレンドを捉える場合は、損切りポイントまでの幅は大きいほうがいいでしょう。

大きな損切りのメリットはチャンスを逃しにくく、トレンドに乗れば大きな利益を得られることです。

トレンドのある局面では、より小さなポジションで大きな幅のストップロス・オーダーを用いるべきです。

小さなサイズと大きな幅の損切りポイントが長期トレードで勝つためのトレードルールです。

これにより、リスク管理を万全にしつつ、トレンドの中の一時的な相場反落に遭遇しても、ポジションが払拭されずに済む確率が高まります。

利益を得る確率が高くなり、投資システムの「勝率」が高くなる!

大きな利益を得られるチャンスを逃しにくくなる!

投資回数が少なくなるので、精神的疲労も少なくなる!

大きな損切りのデメリットは、損切りに引っかかった時に損失が大きくなるというこです。

投資資金全体に対するリスクが高くなる。

しかし、これはポジションサイズを調整して損失額を限定することがポイントです。

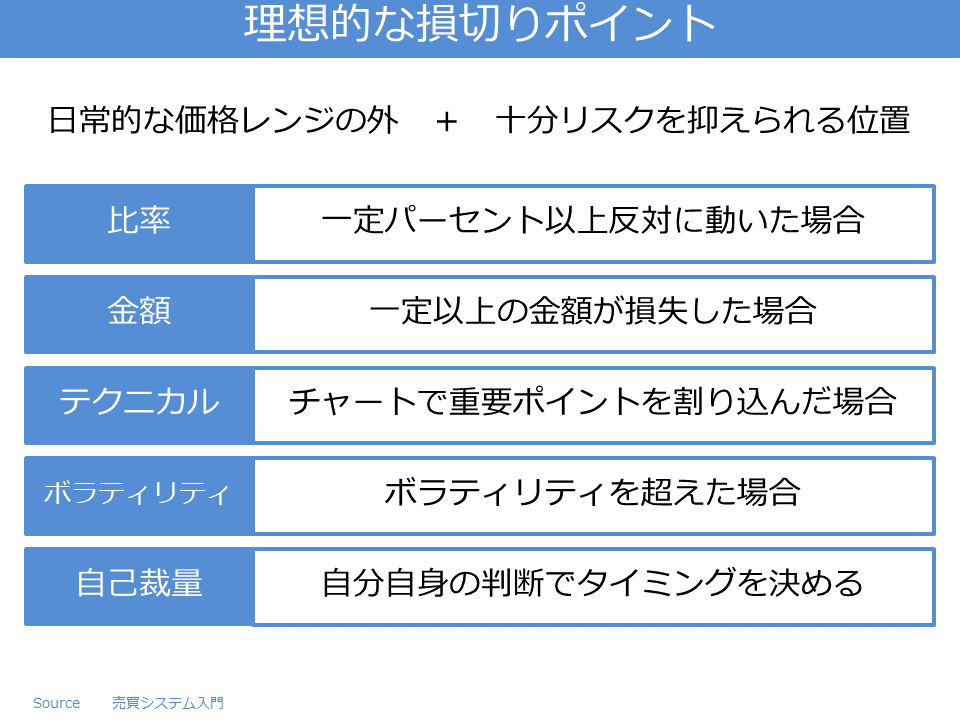

理想的な損切り

理想的な損切りポイントとは「日常的な価格レンジの外」にあり、なおかつ「十分にリスクを抑えられる位置」に設定するのが理想的な損切りポイントです。

日常的なレートの振れ幅の外に損切りポイントを置くこと。

日常的なレートの動きに損切りが引っかからないようにするためです。

さらに、損切りポイントまでの幅は小さければ小さいほどよいです。

損は小さく切れといっても、ただ、小さく損切りすればいいというものではありません。

損切りまでのポイントを決めるのは非常に難しいです。

一般的に以下の観点から損切りポイントを決めることができます。

仕掛けた時のテクニカル分析手法で損切りポイントを置くことも有効な設定方法です。

仕掛けた時のシナリオが間違っていたと判断できるところに損切りポイントを置きます。

比率

仕掛けた時の価格から「一定のパーセント」以上反対に動いたら損切りする手法。

一定のパーセントがテスト結果に基づく、「投資的に優位性のある比率」であること。

たとえば、「日常的な価格レンジ」の分析に基づいて決めている。

銘柄ごとに比率をテストしなければいけません。

金額(マネーストップ)

「あらかじめ決めた金額(=失ってもよい金額)」以上になったら損切りする手法。

損切り自体の優位性はなく、一種の心理的な安心感をえるためのものである!

テクニカルポイント(テクニカル・ストップ)

テクニカルチャート的に、重要なポイントを割り込んだ場合に損切りする手法。

「仕掛けた理由・前提の間違い」や「反対方向へのトレンド転換」を意味します。

たとえば、上昇トレンド中は「長期の移動平均線の下」や「支持線、サポートラインの外側」など。

テクニカルポイントを下回るということは仕掛けた前提が崩れたことを意味するので、損切りします。

他には逆指値の変更タイミングとしてトレンドがサポートライン、レジスタンスラインに接近するときは必ず、利益を守るために防御的ストップの水準を、現在の価格に近いレベルに置き直すことも適用する価値があるルールだと思います。

ボラティリティ・ストップ

「過去X日のボラティリティの平均」の「ちょっと外側」or「定数をかけた値」で損切りする手法。

ノイズの外側で損切りできる可能性が高くなる!中上級者であれば検討の価値がある。

自己裁量ストップ

自分自身の判断でタイミングを決めて、損切りする手法。

その時々の相場の状態に合わせて、臨機応変に対応できる。

本当の天才は自己裁量で売買しているのでしょうね。

損切りするときの感情

一番大事なことは、損切りするときの感情です。

負けを確定させたくないために、損切りすべきところで様子を見てしまって、更に損失を拡大させるケースはよくあります。

そうは言っても、損切りを実践するのは非常に難しいので、習得するまでは以下の文言を何度も見てました。

- 損切りは勝つための必要な手段

- 正しいのは「市場」で、間違っていたのは「自分」。間違いを認める

- 損切り直後の反転は絶対起こる、慣れるしかない、損切りは正しい行動である

- 損切りとは大きな利益を得るための必要コスト!

- 損切りとは仕掛けが失敗したときに損失が拡大しないための保険である!

- ルールどおりに損切りできた場合、「投資で勝つための正しい行動をした」と自信を持つ

損切りはトレードで勝つための必要な手段です。

間違いを素直に認めることが大切です。

損切りは正しい行動です。

損切りとは、大きな利益を得るための必要コストとして認識しましょう。

迷った時は手仕舞う

仕掛けた後、想定していたシナリオ通りに為替レートが動かない時はよくあります。

たとえ、損切りポイントに達していなくても、なにか動きが悪いなと感じたら手仕舞いましょう。

動きが悪いポジションに無理にこだわる必要はありません。

FX市場は無くなるわけではないし、チャンスはいくらでもあります。

ポジションはいつでも撮り直すことができます。

ポジションをクリアにすると頭もクリアになります。

冷静になった後に、もう一度市場を分析し直してトレードし直すことが大切です。

利益を最大化する利食いルール

利食いとは、仕掛けがうまくいった場合に、どのタイミングで利益を確定するのかを決めるルールです。

目指すべきは「利益の最大化」

利食いの目的・最終ゴールは「できる限り、大きな利益を得ること」

利食いによって「利益を伸ばす」&「利益を確保する」ことができる。

基本的に、マーケットが仕掛けた時の根拠が続く限り、ポジションを持ち続ける。

為替レートが止まる瞬間(レートの天井・底)までポジションを持ち続けることが理想です。

「もう、そろそろ売らないと」&「まだまだ上がるはず!」などの感情コントロールが必要です。

しかし、天井や底をとらえられる手法は存在しません。

天井や底を確認してから利食いすればいいのです。

そうすれば、天井や底あたりで決済できるということです。

「含み益」の一部を失うことによって、逆に利益を最大化できる。

「頭と尻尾はくれてやれ!」

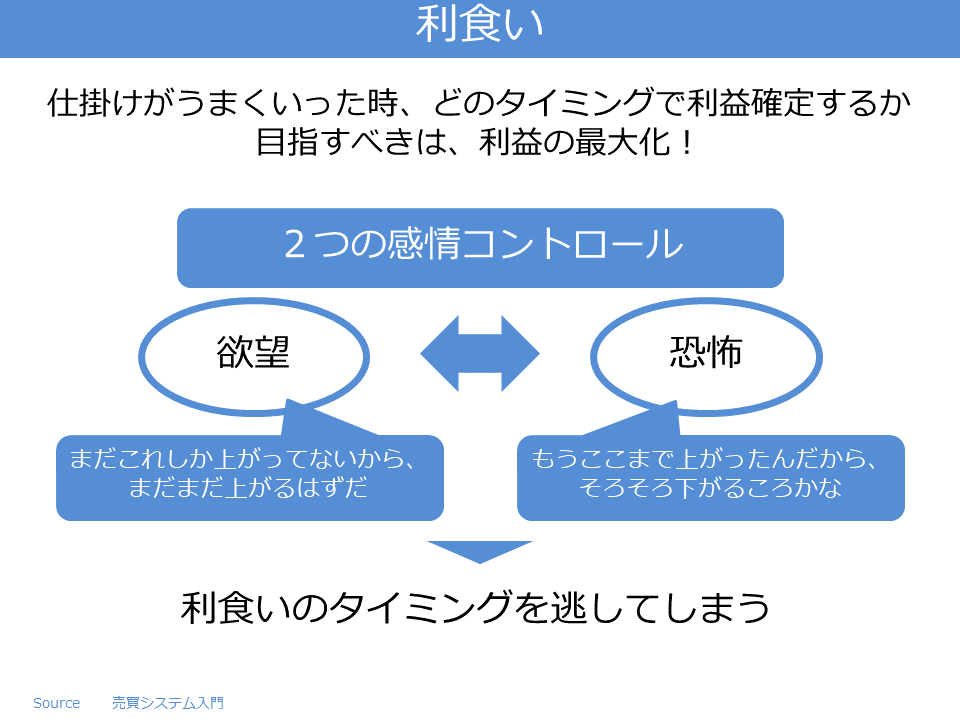

利食いをするときの感情コントロールが必要

利食いを邪魔するのは自分自身の恐怖と欲望の感情です。

株価が上昇している時も心配は尽きません。

そこには、2つの感情があり、うまく利食いすることを妨げます。

一つは、「もうここまで上がったんだから、そろそろ下がるころかな」という恐怖!

せっかく利益が出ているのだから早く決済して利益を確定したい

恐怖という感情に負けて利食いを焦ってしまう。

できるだけ大きな利益を得るために、うまくいっている投資にとどまり続ける忍耐と勇気が必要です!

もう一つは、「まだこれしか上がっていないからまだまだ上がるはずだ」という欲望!

利益を最大化するという欲望という感情に負けて、利食いのタイミングを逃してしまう。

利益にこだわりすぎない、冷静さと心の余裕が必要!

利が乗っているポジションを持っていると、常にこの恐怖と欲望の感情に振り回されてしまいます。

感情に流されてトレードすることにならないように、感情コントロールすることが必要です。

勝てるトレーダーになるには、利益を伸ばすことが大切です。

つまり、うまくいっているトレードにとどまり続ける忍耐が必要です。

トレイリングストップ

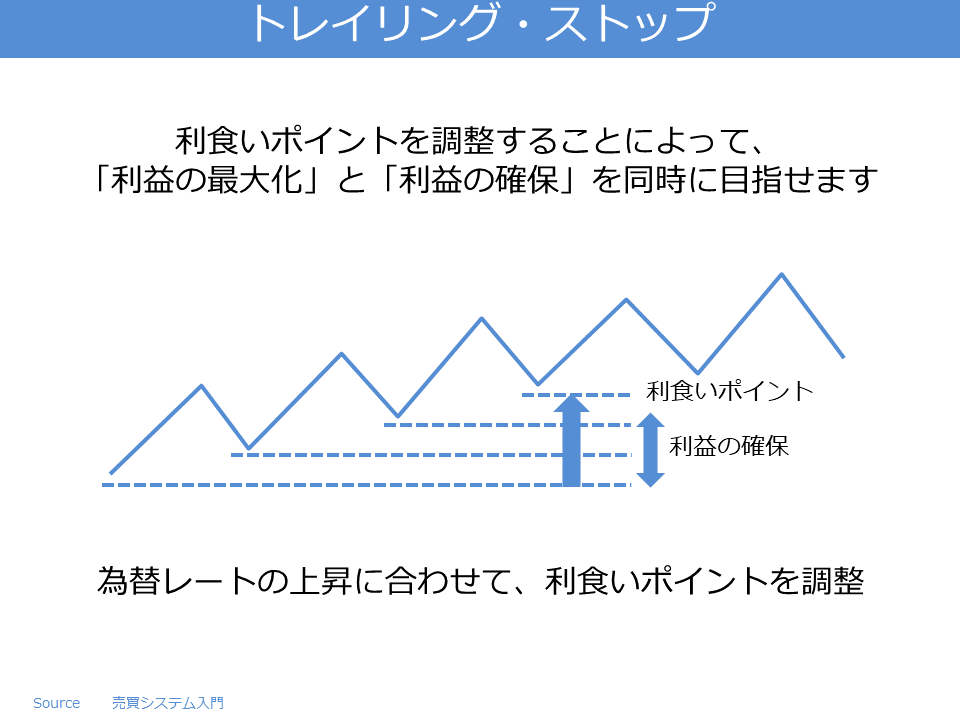

利食いルールの有用な手法として、トレイリング・ストップというのがあります。

トレイリングストップとは、為替レートに合わせて手仕舞いポイントを移動させる方法です。

あらかじめ決めたルールに基づき、価格の動きに合わせて(=価格が有利な方向に動いたときだけ)、「基準値」(直近の高値や含み益など)から、定期的に手仕舞いポイントを調整する手法です。

トレイリングストップは、

- 利益の最大化

- 利益の確保

を同時に目指します。

また、初期リスクを軽減する「損切り」の役割も果たします。

当初想定したトレンドの方向に動いたら、損切りポイントを仕掛けポイントに移動し、損失をゼロにします。

これでこのトレードの負けは、無くなります。

さらに、想定通りに為替レートが動いた場合、為替レートと手仕舞いポイントまでの幅を小さくし、利益を守りながら移動させます。

「トレンドフォロー」「大きな利益を狙いたい戦略」「長期投資」などに有効です。

デメリットとしては、スキルやレベル、優位性が低ければ含み益を返しすぎてしまう場合があります。

「短期投資」や「小さい利益を積み重ねる戦略」では、大きな優位性を発揮できない場合が多いです。

トレイリング・ストップの応用編としては、あらかじめ利食いするポイント(利食い目標)を決めておき、それが達成されたら、含み益を基準にしたトレイリング・ストップに切り替えて、定期的に、利食いポイントを調整していく手法です。

含み益が大きくなるたびにトレイリング・ストップの戻し幅を小さくしていくことにより、優位性を高くすることができます。

このようにトレイリング・ストップは非常に有効な利食いの手法だと思います。

トレイリング・ストップを取り入れることによって、初期リスクは軽減されます。

つまり、損切りの優位性も保ちながら、よりリスクを減らして、大きな利益を狙えるようになります。

しかし、必ず過去のデータを元にテストをして有効性を検証することが必要になります。

勝てる手仕舞いルール

- 損は小さく切り

- 利は大きく伸ばす

のが勝てるトレーダーになるための手仕舞いの鉄則です。

損切りルールを作ること、実行することは簡単です。

ポジションを切れば終わりです。

しかし、利食いは難しい。

どこまでトレンドが継続するのか分からないからです。

手仕舞いルールの鉄則

損切りルールは1つのみ

利食いルールは複数を組み合わせる

1つの投資システムに、2~4つの利食いルールがあった方が、優位性はより高くなります。

小刻みな利食い戦略には、投資的な優位性はありません。

為替レートが上がるごとにバラバラに売却することは利益を最小化していることになります。

一気に利食いする方がより大きく儲けることができます。

損切りストップロス

トレードに入った瞬間からストップを置く。

自己資金の2%以上のリスクをさらさない。

損益ゼロストップロス

為替レートが望む方向に動き次第、損益ゼロポイントまでストップを移動させます。

利益確保ストップロス

レートが望む方向にさらに推移した場合、含み益を返してしまわないように守ります。

FXトレードにおすすめの証券会社